Kyzylorda-news.kz Несмотря на вводимые в последние годы различные ограничения, объем кредитов, взятых казахстанцами на потребительские цели, продолжает расти. Сколько, в среднем, должен банкам каждый казахстанец, и каков размер самых больших кредитов - в материале Kazinform.

Долг в 22,7 трлн тенге

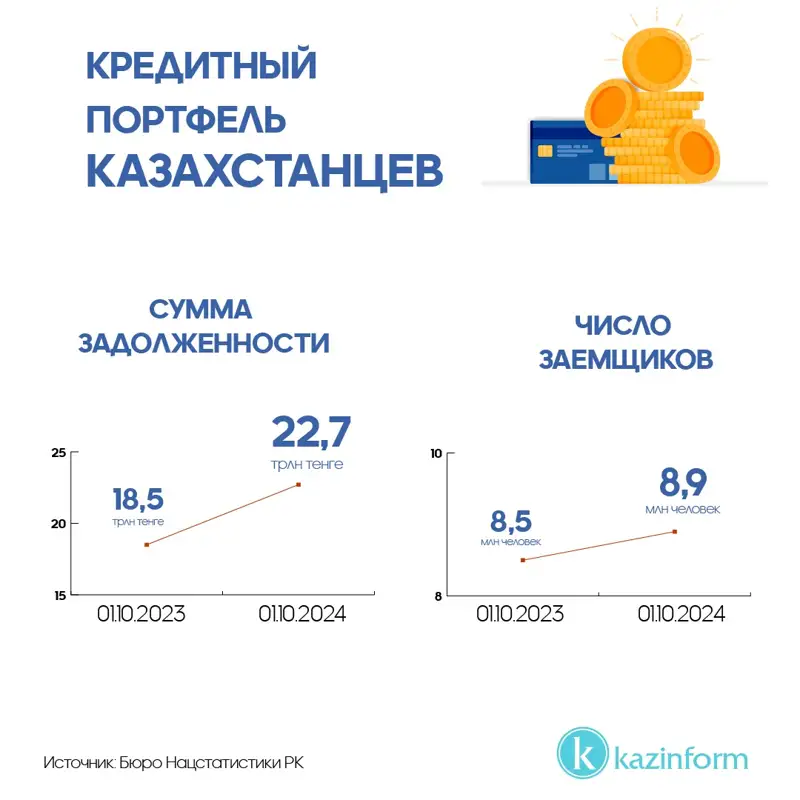

Кредитный портфель казахстанцев растет с каждым годом. По подсчетам Первого кредитного бюро, на 1 октября 2024 года общая задолженность 8,9 миллиона казахстанцев перед кредитными организациями достигла 22,7 триллиона тенге.

Из 22,7 триллионов тенге общей суммы кредитов 49,1% приходится на потребительские кредиты без залога. То есть, по сравнению с целевыми кредитами, доля потребительских слишком велика. Еще 27,8% приходится на ипотеку, 14,1% - на автокредиты. За ними идут потребительские кредиты с залогом – 4%, и кредиты, взятые на другие цели – 5%.

Если сумму потребительских кредитов без залога разделить на число получателей, то средний размер задолженности составит 1,37 миллиона тенге. По ипотечным кредитам каждый получатель имеет задолженность в размере 10,9 миллиона тенге, по автокредитам – 6,2 миллиона тенге.

Портрет заемщика или 116 кредитов на одного

Агентство регулирования и развития финансового рынка представило обзор демографической ситуации в финансовой сфере. Так, из тех, кто получил кредит и не смог возвратить деньги, 52% – мужчины. На мужчин приходится 59% невыплаченных кредитов за 5 лет. То есть, заметно, что женщины, по сравнению с мужчинами, стараются возвращать кредиты вовремя. Соответственно, по сравнению с женщинами, мужчинам списано больше кредитов. Средний размер списанных кредитов у мужчин – 545,5 тысяч тенге, у женщин – 438,3 тысяч. Несмотря на это, банки предоставляют мужчинам больше крупных кредитов на сумму более 15 миллионов тенге. Доля женщин больше только по мелким кредитам - до 2 миллионов тенге.

Большую часть получателей кредитов в Казахстане составляют лица, родившиеся в 1982-2000 годах. Статистика дефолтов и списаний по залоговым займам демонстрирует преобладание поколения Х (рожденные в 1963-1981 гг.), а по беззалоговым займам – миллениалов (рожденные в 1982-2000 гг.), особенно среди мужчин. Среди женщин-заемщиков наибольшая доля банкротств среди бэби-бумеров (рожденные в 1943-1962 гг.) зарегистрирована в портфеле беззалоговых потребительских займов. Отмечаются также первые случаи дефолтов по беззалоговым потребительским займам среди представителей молодого поколения Z (рожденные в 2001-2005 гг.), хотя их доля пока остается небольшой.

Агентство по регулированию и развитию финансового рынка опубликовало данные и о рекордсменах страны, получивших больше всего кредитов. В среднем, в Казахстане мужчины и женщины получают по 2 кредита. В 2023 году только у одного мужчины количество взятых кредитов составило 69. В 2022 году один гражданин оформил 79 кредитов. Среди женщин на первом месте гражданка, имеющая 116 кредитов. Интересно, что максимальная задолженность одного казахстанца в совокупности достигла 15,5 миллиардов тенге.

64% казахстанцев имеют задолженность только перед одним банком. Доля получивших кредиты в двух банках – 26%. Имеют задолженность перед тремя банками - 8%.

Скрытые схемы

Одна из них - оформление ипотеки при отсутствии средств на первоначальный взнос. "Мошенники" получали кредит в день оформления ипотеки сразу в нескольких банках для сбора первоначального взноса. Проблема в том, что финансовые организации, выдавашие ипотеку, не знали, что клиент в тот же день получал кредиты в других банках, потому что Первое кредитное бюро не успевало вовремя обновлять данные. Но с начала года этот недостаток устранен, и если гражданин оформляет кредит, другие банки в тот же момент получают об этом сообщение по специальной системе.

С другой стороны, негативно влияло и то, что банки второго уровня выдавали гражданам кредиты без ограничений и надлежащей оценки платежеспособности и финансового положения клиента. В этом году в Казахстане принят закон в целях уменьшения рисков при выдаче кредитов и защиты прав получателей кредитов. Согласно ему, теперь казахстанцы не смогут оформлять кредиты на суммы более 1 000 МРП (около 3,7 миллиона тенге) без согласия супруга. И все же, в начале года Центр прикладных исследований Talap сообщил, что, несмотря на обсуждаемые меры регулирования, опасность увеличения количества проблемных кредитов будет сохраняться.

- Основной фактор – плохая оценка рисков, невыполнение требований коэффициента долговой нагрузки. Известно, что имеются проблемы с финансовой грамотностью населения. Но финансовые организации должны надлежащим образом оценивать платежеспособность потенциальных заемщиков. Сейчас оценка платежеспособности проводится по 12 критериям. В их числе: расходы по карте; коммунальные услуги; покупки в интернет-магазинах; наличие имущества; остатки денег на депозите. И все же, эти показатели не всегда раскрывают наличие постоянных доходов. Вследствие этого, распространилась практика выдачи кредитов гражданам, не имеющим постоянного дохода, – говорится в публикации Центра.

Эксперты сообщили, что в связи с высокой процентной ставкой, для людей с низкими доходами кредиты в размере до 1 миллиона тенге становятся проблемой. Они считают, что нужно ограничить размеры и количество потребительских беззалоговых кредитов, а также ставку вознаграждения.

Финансирование бизнеса

В целом, всеобщее увлечение потребительскими кредитами эксперты считают нехорошей тенденцией. Например, по словам экономиста Бауыржана Искакова, следует усиливать требования при кредитовании.

- У 85-90% трудоспособного населения есть кредиты, большинство которых направлены не на бизнес или открытие какого-либо производства, а на потребительские цели. Не секрет, что обычно люди берут кредиты бездумно, в связи с недостатком финансовой грамотности и других знаний. В целом, банкам следует ориентироваться не на потребительские кредиты, как раньше, а на кредитование корпоративных, то есть юридических лиц. Мы ведь видим, что сейчас кредитные портфели большинства банков второго уровня ориентированы на потребительское направление, – говорит эксперт.

По его мнению, нынешняя ситуация на кредитном рынке прямо связана с внешними и внутренними факторами. Один из которых – высокая процентная ставка большинства банков второго уровня, потому что высокая ставка рефинансирования в стране приводит к удорожанию банковских кредитов. Тем не менее, некоторые аналитики считают, что долговая нагрузка в стране достаточно низкая.

Напомним, Глава государства выражал обеспокоенность высокой закредитованностью населения. В этом году Президент подписал закон о минимизации рисков при кредитовании и защите прав заемщиков. Также стало известно, что каждый третий кредит для бизнеса в Казахстане охвачен мерами господдержки.

Коллаж: Canva